Come le VC possono identificare investimenti ad alto potenziale utilizzando l’intelligenza artificiale

L’investimento in capitale di rischio consiste nel fare scommesse consapevoli. Si dice che sia la categoria di investimento più rischiosa là fuori, poiché oltre il 90% delle startup fallisce. Ma cosa rende gli investimenti in VC così rischiosi? In parte, è dovuto alla mancanza di informazioni relative agli investimenti. Semplicemente non sai come si esibirà il team, se il prodotto funzionerà o come si svilupperà il mercato. Il futuro di qualsiasi azienda nelle prime fasi del suo ciclo di vita contiene una serie di “incognite note” e “incognite sconosciute”.

Quindi come ci istruiamo o diminuiamo le incognite?

I dati aziendali possono essere suddivisi approssimativamente in privati e pubblici. Quando raccolgono informazioni e valutano le startup, gli investitori in capitale di rischio in genere chiedono direttamente all’azienda dati privati su dati finanziari e crescita. Fanno la loro due diligence su qualsiasi azienda in base a ciò che ricevono. Ma oggigiorno sono disponibili anche una grande quantità di dati pubblici sulle aziende, poiché tutte lasciano dietro di sé un’impronta digitale che può essere analizzata.

Il Santo Graal per i VC è sapere tre cose su un’azienda: se è probabile che la società ottenga buoni risultati in futuro, come si svilupperà la sua valutazione e se raccoglierà fondi in qualsiasi momento presto. In un passato non così lontano, questo era solo un sogno. Ma oggi è più che mai possibile ottenere questo tipo di informazioni, o almeno ottenere stime affidabili, grazie agli algoritmi di machine learning (ML) e AI che consentono ai VC di scoprire aziende ben performanti già sulla base dei dati pubblicamente disponibili.

I dati di valutazione di un’azienda sono il tipo di informazione più difficile da ottenere perché i valori esatti esistono raramente (al di fuori degli Stati Uniti). Quando lo fanno, non sono sempre informazioni pubbliche. Fortunatamente, i recenti progressi nel machine learning e nell’intelligenza artificiale consentono sempre più alle VC di prevedere la crescita e la valutazione dell’azienda nel tempo.

In NGP Capital, abbiamo approfondito questo argomento. Abbiamo identificato almeno 600 diversi indicatori che possono servire come segnali preziosi per prevedere le prestazioni future, la valutazione e l’attività di raccolta fondi di un’azienda. Abbiamo quindi classificato questi indicatori in aree di informazioni critiche che possiamo utilizzare durante la valutazione delle aziende prima di contattarle.

Ecco i nostri risultati:

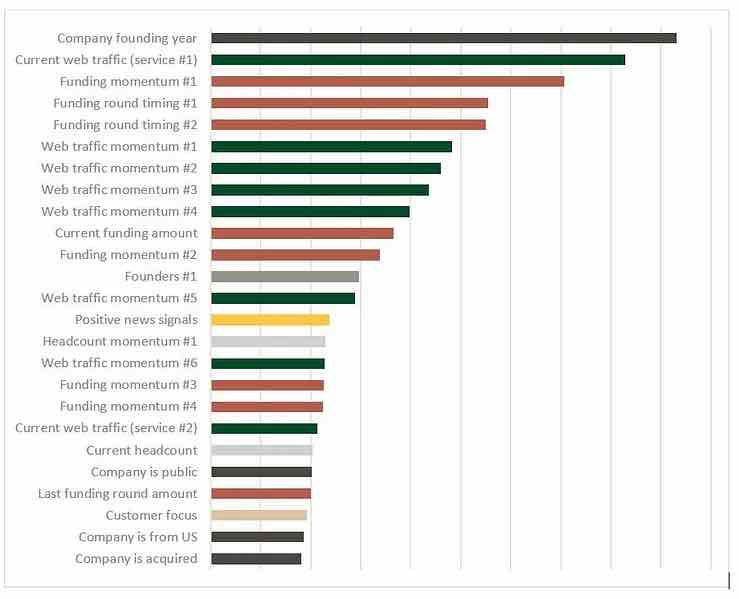

Dei 600 indicatori che abbiamo esaminato, 25 di loro sono risultati in testa per la previsione di un aumento del VC. Questi primi 25 indicatori ci dicono alcune cose:

L’anno in cui è stata fondata un’azienda è il principale indicatore. Le aziende tendono ad aumentare i round di finanziamento più spesso nelle prime fasi del loro ciclo di vita rispetto alle aziende in fase avanzata. Le società in fase successiva, d’altra parte, tendono a raccogliere round più grandi. Il modello che abbiamo costruito si concentra sulla previsione della probabilità di sollevare un round up, non sulla dimensione del round. Vale la pena sottolineare che, sebbene le precedenti informazioni sui finanziamenti non forniscano un segnale in tempo reale, si tratta di dati critici, in quanto mostrano lo slancio dietro l’azienda. Tuttavia, le fonti di dati come il traffico del sito web, la crescita dell’organico, la presenza sui media, ecc., Tendono a correlarsi fortemente con la crescita e possono essere aggiornate in tempo reale, il che fornisce informazioni su ciò che sta accadendo all’interno delle aziende tra i round di finanziamento che sono eventi più singolari.

È interessante notare che una forte presenza nei media e nelle pubbliche relazioni in genere è parallela a una forte crescita, ancor più della crescita del team e del ritmo di assunzione. Un altro indicatore chiave è la posizione. Per lo più vediamo che le società con sede negli Stati Uniti hanno maggiori probabilità di raccogliere fondi rispetto alle società di altre aree geografiche. Ciò potrebbe essere dovuto a ragioni culturali e perché le società statunitensi tendono ad avere un migliore accesso diretto al capitale.

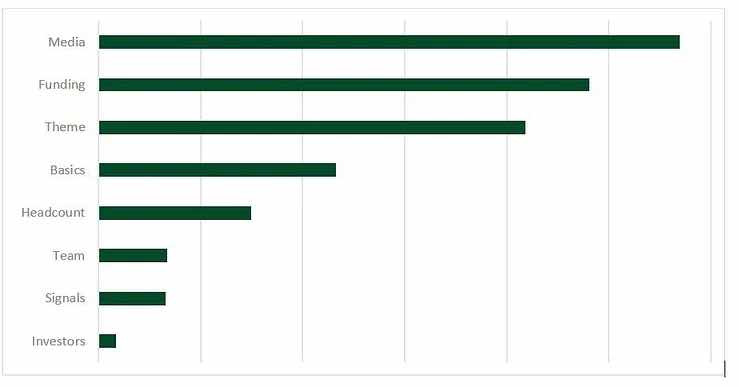

Esaminando l’intero set di dati, abbiamo trovato otto categorie chiave di dati che forniscono preziose informazioni sulla futura performance aziendale, sulla valutazione e sulla probabilità che la società raccolga fondi in futuro.

Media: Sorprendentemente, questo fattore ha avuto la meglio. Ci aspettavamo che la crescita dell’organico fosse un indicatore più forte, ma non è nemmeno un terzo più forte della presenza sui media, del traffico del sito web e delle pubbliche relazioni. Una forte presenza sui media è spesso segno di una crescente acquisizione di clienti e di base di utenti.

Finanziamento precedente: il finanziamento conta molto ed è un fattore chiave per la crescita dell’azienda nel tempo. Tuttavia, le aziende possono crescere anche senza finanziamenti e i nuovi dati vengono accumulati solo su nuovi round di finanziamento, che potrebbero essere troppo tardi per essere perseguibili

Settore / tema: cosa fa l’azienda e quale mercato è in questione. Alcune industrie tendono a raccogliere molto più capitale di altre; ad esempio, le società basate su software tendono a raccogliere più dei fornitori di servizi.

Nozioni di base: le basi si riferiscono alle caratteristiche statiche di un’azienda, come lo stato corrente dell’operazione, la regione della sede centrale e il paese, nonché il tempo dalla fondazione

Crescita del personale: il ritmo di assunzione di un’azienda è un indicatore sicuro di crescita. Tuttavia, ci sono casi in cui le aziende possono scalare senza un’ampia base di capitale umano. Il settore dei giochi ne è un eccellente esempio. C’è anche una questione aperta se la crescita dell’organico sia una conseguenza del finanziamento piuttosto che il risultato.

Team: il background del team è molto importante: sappiamo che i fondatori seriali tendono a raccogliere di più e portare a risultati migliori . Tuttavia, sembra che l’importanza relativa sia molto inferiore ad alcuni degli altri fattori che consideriamo.

Segnali: i segnali si riferiscono a eventi di notizie classificate effettive e al sentimento intorno all’azienda. Apportano più valore all’analisi, ma l’impatto minore potrebbe mostrare che è difficile sapere se le notizie sono davvero di impatto o per lo più rumorose.

Investitori: il sindacato degli investitori è importante in una certa misura come fattore di crescita. Un forte gruppo di investitori di solito è correlato al buon governo e alle alte prestazioni, ma i nostri dati suggeriscono che ci sono molte gemme nascoste tra le aziende

Queste otto categorie indicano approssimativamente come sta andando un’azienda sulla base di dati disponibili pubblicamente. Fungono anche da guida per gli imprenditori che desiderano ottimizzare i dati disponibili pubblicamente sulle loro aziende per migliorare le possibilità di raccogliere fondi diventando sempre più rilevabili dagli algoritmi di intelligenza artificiale. Sebbene qui abbiamo coperto solo i primi 25 indicatori, è bene ricordare che c’è una lunga coda di altri 575 indicatori che indicano come sta andando un’azienda e che le VC possono prevedere la creazione di valore e la crescita nel tempo.

Attraverso questi dati, il comportamento di pastorizia nei confronti di investitori di alto livello e fondatori seriali che è così tipico per l’industria del VC viene dichiarato un mito sfatato. Questo non vuol dire che non sia una buona strada da percorrere, ma buone aziende possono arrivare da qualsiasi luogo, ed essere guidati dai dati piuttosto che dalle relazioni apre un mondo completamente nuovo di aziende libere da pregiudizi e pensieri di gruppo.